牙買加體系檢視原始碼討論檢視歷史

|

牙買加體系是中國的文化術語。

目前,世界上只有兩種文字,一種是方塊文字,如漢字[1]、日文和韓文,還有歷史上曾經出現過的西夏文[2]、契丹文,喃字等;另外一種是字母文字,主要包括拉丁字母文字、阿拉伯字母文字、粟特字母文字等。

名詞解釋

布雷頓森林體系崩潰以後,國際金融秩序又復動盪,國際社會及各方人士也紛紛探析能否建立一種新的國際金融體系,提出了許多改革主張,如恢復金本位,恢復美元本位制,實行綜合貨幣本位制及設立最適貨幣區等,但均未能取得實質性進展。國際貨幣基金組織(IMF)於1972年7月成立一個專門委員會,具體研究國際貨幣制度的改革問題,由11個主要工業國家和9個發展中國家共同組成。委員會於 1974的6月提出一份「國際貨幣體系改革綱要」,對黃金、匯率、儲備資產、國際收地支調節等問題提出了一些原則性的建議,為以後的貨幣改革奠定了基礎。直至1976年1月,國際貨幣基金組織(IMF)理事會「國際貨幣制度臨時委員會」在牙買加首都金斯敦舉行會議,討論國際貨幣基金協定的條款,經過激烈的爭論,簽定達成了「牙買加協議」,同年4月,國際貨幣基金組織理事會通過了《IMF協定第二修正案》,從而形成了新的國際貨幣體系。

牙買加協議的主要內容

1、實行浮動匯率制度的改革。

牙買加協議正式確認了浮動匯率制的合法化,承認固定匯率制與浮動匯率制並存的局面,成員國可自由選擇匯率制度。同時IMF繼續對各國貨幣匯率政策實行嚴格監督,並協調成員國的經濟政策,促進金融穩定,縮小匯率波動範圍。 2、推行黃金非貨幣化。

協議作出了逐步使黃金退出國際貸幣的決定。並規定:廢除黃金條款,取消黃金官價,成員國中央銀行可按市價自由進行黃金交易;取消成員國相互之間以及成員國與IMF之間須用黃金清算債權債務的規定,IMF逐步處理其持有的黃金。

3、增強特別提款權的作用。

主要是提高特別提款權的國際儲備地位,擴大其在IMF一般業務中的使用範圍,並適時修訂特別提款權的有關條款。

4、增加成員國基金份額。

成員國的基金份額從原來的292億特別提款權增加至390億特別提款權,增幅達33,6%。

5、擴大信貸額度,以增加對發展中國家的融資。

牙買加體系的運行

1、儲備貨幣多元化。

與布雷頓森林體系下國際儲備結構單一、美元地位十分突出的情形相比,在牙買加體系下,國際儲備呈現多元化局面,美元雖然仍是主導的國際貨幣,但美元地位明顯削弱了,由美元壟斷外匯儲備的情形不復存在。西德馬克(現德國馬克)、日元隨兩國經濟的恢復發展脫穎而出,成為重要的國際儲備貨幣。目前,國際儲備貨幣已日趨多元化,ECU也被歐元所取代,歐元很可能成為與美元相抗衡的新的國際儲備貨幣。

2、匯率安排多樣化。

在牙買加體系下,浮動匯率制與固定匯率制並存。一般而言,發達工業國家多數採取單獨浮動或聯合浮動,但有的也採取釘住自選的貨幣籃子。對發展中國家而言,多數是釘住某種國際貨幣或貨幣籃子,單獨浮動的很少。不同匯率制度各有優劣,浮動匯率制度可以為國內經濟政策提供更大的活動空間與獨立性,而固定匯率制則減少了本國企業可能面臨的匯率風險,方便生產與核算。各國可根據自身的經濟實力、開放程度、經濟結構等一系列相關因素去權衡得失利弊。

3、多種渠道調節國際收支。

主要包括:

(1)運用國內經濟政策。

國際收支作為一國宏觀經濟的有機組成部分,必然受到其他因素的影響。一國往往運用國內經濟政策,改變國內的需求與供給,從而消除國際收支不平衡。比如在資本項目逆差的情況下,可提高利率,減少貨幣發行,以此吸引外資流入,彌補缺口。需要注意的是:運用財政或貨幣政策調節外部均衡時,往往會受到「米德衝突」的限制,在實現國際收支平衡的同時,犧牲了其他的政策目標,如經濟增長、財政平衡等,因而內部政策應與匯率政策相協調,才不至於顧此失彼。

(2)運用匯率政策。

在浮動匯率制或可調整的釘住匯率制下,匯率是調節國際收支的一個重要工具,其原理是:經常項目赤字本幣趨於下跌本幣下跌、外貿競爭力增加出口增加、進口減少經濟項目赤字減少或消失。相反,在經常項目順差時,本幣幣值上升會削弱進出口商品的競爭力,從而減少經常項目的順差。實際經濟運行中,匯率的調節作用受到「馬歇爾一勒納條件」以及「J曲線效應」的制約,其功能往往令人失望。

(3)國際融資。

在布雷頓森林體系下,這一功能主要由IMF完成。在牙買加體系下,IMF的貸款能力有所提高,更重要的是,伴隨石油危機的爆發和歐洲貨幣市場的迅猛發展,各國逐漸轉向歐洲貨幣市場,利用該市場比較優惠的貸款條件融通資金,調節國際收支中的順逆差。

(4)加強國際協調。

這主要體現在:①以IMF為橋樑,各國政府通過磋商,就國際金融問題達成共識與諒解,共同維護國際金融形勢的穩定與繁榮。②新興的七國首腦會議的作用。西方七國通過多次會議,達成共識,多次合力干預國際金融市場,主觀上是為了各自的利益,但客觀上也促進了國際金融與經濟的穩定與發展。

牙買加體系的主要特徵

浮動匯率制度的廣泛實行,這使各國政府有了解決國際收支不平衡的重要手段,即匯率變動手段;

各國採取不同的浮動形式,歐共體實質上是聯合浮動,日元是單獨浮動,還有眾多的國家是盯住浮動,這使國際貨幣體系變得複雜而難以控制;

各國央行對匯率實行干預製度;

特別提款權作為國際儲備資歷產和記帳單位的作用大大加強;

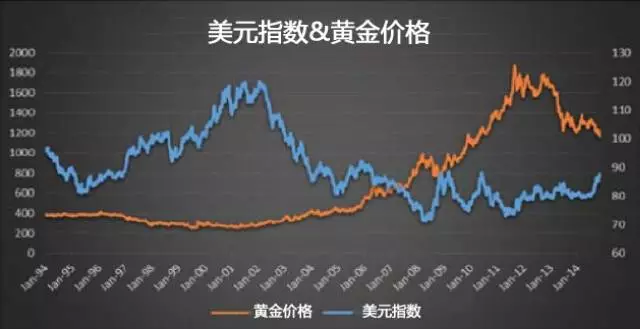

美元仍然是重要的國際儲備資產,而黃金作為儲備資產的作用大大削減,各國貨幣價值也基本上與黃金脫鈎。

對牙買加體系的評價

1、牙買加體系的積極作用:

(1)多元化的儲備結構擺脫了布雷頓森林體系下各國貨幣間的僵硬關係,為國際經濟提供了多種清償貨幣,在較大程度上解決了儲備貨幣供不應求的矛盾;

(2)多樣化的匯率安排適應了多樣化的、不同發展水平的各國經濟,為作國維持經濟發展與穩定提供了靈活性與獨立性,同時有助於保持國內經濟政策的連續性與穩定性;

(3)多種渠道並行,使國際收支的調節更為有效與及時。

2、牙買加體系的缺陷:

(1)在多元化國際儲備格局下,儲備貨幣發行國仍享有「鑄幣稅」等多種好處,同時,在多元化國際儲備下,缺乏統一的穩定的貨幣標準,這本身就可能造成國際金融的不穩定;

(2)匯率大起大落,變動不定,匯率體系極不穩定。其消極影響之一是增大了外匯風險,從而在一定程度上抑制了國際貿易與國際投資活動,對發展中國家而言,這種負面影響尤為突出;

(3)國際收支調節機制並不健全,各種現有的渠道都有各自的局限,牙買加體系並沒有消除全球性的國際收支失衡問題。

如果說在布雷頓森林體系下,國際金融危機是偶然的、局部的,那麼,在牙買加體系下,國際金融危機就成為經常的、全面的和影響深遠的。1973年浮動匯率普遍實行後,西方外匯市場貨幣匯價的波動、金價的起伏經常發生,小危機不斷,大危機時有發生。1978年10月,美元對其它主要西方貨幣匯價跌至歷史最低點,引起整個西方貨幣金融市場的動盪。這就是著名的1977年—1978年西方貨幣危機。由於金本位與金匯兌本位制的瓦解,信用貨幣無論在種類上、金額上都大大增加。信用貨幣占西方各通貨流通量的90%以上,各種形式的支票、支付憑證、信用卡等到種類繁多,現金在某些國家的通貨中只占百分之幾。貨幣供應量和存放款的增長大大高於工業生產增長速度,而且國民經濟的發展對信用的依賴越來越深。總之,現有的國際貨幣體系被人們普遍認為是一種過渡性的不健全的體系,需要進行徹底的改革。

參考文獻

- ↑ 日文是怎麼來的,日本人是如何把漢文,改換成他們自己文字的,搜狐,2021-03-15

- ↑ 與漢文同宗同源的西夏文,國人看它如天書,俄羅斯人卻如數家珍,搜狐,2022-11-09