已完工開發產品檢視原始碼討論檢視歷史

|

已完工開發產品是個學術專用詞。

漢字是世界上最古老的文字之一[1],已有六千多年的歷史。從倉頡造字的古老傳說到公元前1000多年前甲骨文的發現,漢字有着深厚的歷史底蘊。後來的演變經歷了幾千年的漫長曆程,在形體上逐漸由圖形變為筆畫,象形[2]變為象徵,複雜變為簡單;在造字原則上從表形、表意到形聲。

名詞解釋

已完工開發產品指已建成待出售的物業;在建開發產品指尚未建成,以出售為開發目的的物業;擬開發土地指所購入的,已決定將之發展為出售物業的土地,項目整體開發時全部轉入在建開發產品,項目分期開發時按開發產品占地面積計算分攤轉入在建開發產品,未開發土地仍保留在本項目。

房地產開發企業已經完成全部開發過程,並已驗收合格合乎設計標準,可以按照合同規定的條件移交購貨單位,或者可以作為商品對外銷售,包括以開發完成的土地、房屋、配套設施和代建工程等。

已完工開發產品的確認

一、符合下列條件之一的,應視為開發產品已經完工:

1.竣工證明已報房地產管理部門備案的開發產品(成本對象);

2.已開始投入使用的開發產品(成本對象);

3.已取得了初始產權證明的開發產品(成本對象)。

二、開發產品完工後,開發企業應根據收入的性質和銷售方式,按照收入確認的原則,合理地將預售收入確認為實際銷售收入,同時按規定結轉其對應的計稅成本,計算出該項開發產品實際銷售收入的毛利額。該項開發產品實際銷售收入毛利額與其預售收入毛利額之間的差額,計入完工年度的應納稅所得額。凡已完工開發產品在完工年度未按規定結算計稅成本,或未對其實際銷售收入毛利額和預售收入毛利額之間的差額進行納稅調整的,主管稅務機關有權確定或核定其計稅成本,據此進行納稅調整,並按《中華人民共和國稅收徵收管理法》的有關規定對其進行處理。

三、開發產品完工後,開發企業應於年度納稅申報前將其完工情況報告主管稅務機關。在年度納稅申報時,開發企業須出具有關機構對該項開發產品實際銷售收入毛利額與預售收入毛利額之間差異調整情況的稅務鑑定報告以及稅務機關需要的其他相關資料。

上述差異調整情況鑑定報告的基本內容包括:開發項目的地理位置及概況、占地面積、開發用途、初始開發時間、完工時間、可售面積及已售面積、預售收入及其毛利額、實際銷售收入及其毛利額、開發成本及其實際銷售成本等。

四、開發產品銷售收入的範圍為銷售開發產品過程中取得的全部價款,包括現金、現金等價物及其他經濟利益。開發企業代有關部門、單位和企業收取的各種基金、費用和附加等,凡納入開發產品價內或由開發企業開具發票的,應按規定全部確認為銷售收入;凡未納入開發產品價內並由開發企業之外的其他收取部門、單位開具發票的,可作為代收代繳款項進行管理。 五、開發產品銷售收入應按以下規定確認:

(一)採取一次性全額收款方式銷售開發產品的,應於實際收訖價款或取得索取價款憑據(權利)之日,確認收入的實現。

(二)採取分期收款方式銷售開發產品的,應按銷售合同或協議約定的價款和付款日確認收入的實現。付款方提前付款的,在實際付款日確認收入的實現。

(三)採取銀行按揭方式銷售開發產品的,應按銷售合同或協議約定的價款確定收入額,其首付款應於實際收到日確認收入的實現,餘款在銀行按揭貸款辦理轉賬之日確認收入的實現。

(四)採取委託方式銷售開發產品的,應按以下原則確認收入的實現:

1、採取支付手續費方式委託銷售開發產品的,應按銷售合同或協議中約定的價款於收到受託方已銷開發產品清單之日確認收入的實現。

2、採取視同買斷方式委託銷售開發產品的,屬於開發企業與購買方簽訂銷售合同或協議,或開發企業、受託方、購買方三方共同簽訂銷售合同或協議的,如果銷售合同或協議中約定的價格高於買斷價格,則應按銷售合同或協議中約定的價格計算的價款於收到受託方已銷開發產品清單之日確認收入的實現;如果屬於前兩種情況中銷售合同或協議中約定的價格低於買斷價格,以及屬於受託方與購買方簽訂銷售合同或協議的,則應按買斷價格計算的價款於收到受託方已銷開發產品清單之日確認收入的實現。

3、採取基價(保底價)並實行超基價雙方分成方式委託銷售開發產品的,屬於由開發企業與購買方簽訂銷售合同或協議,或開發企業、受託方、購買方三方共同簽訂銷售合同或協議的,如果銷售合同或協議中約定的價格高於基價,則應按銷售合同或協議中約定的價格計算的價款於收到受託方已銷開發產品清單之日確認收入的實現,開發企業按規定支付受託方的分成額,不得直接從銷售收入中減除;如果銷售合同或協議約定的價格低於基價的,則應按基價計算的價款於收到受託方已銷開發產品清單之日確認收入的實現。屬於由受託方與購買方直接簽訂銷售合同的,則應按基價加上按規定取得的分成額於收到受託方已銷開發產品清單之日確認收入的實現。

4、採取包銷方式委託銷售開發產品的,包銷期內可根據包銷合同的有關約定,參照上述(1)至(3)項規定確認收入的實現;包銷期滿後尚未出售的開發產品,開發企業應根據包銷合同或協議約定的價款和付款方式確認收入的實現。

已銷開發產品清單應載明售出開發產品的名稱、地理位置、編號、數量、單價、金額、手續費等項內容,以月或季為結算期,定期進行結算,並在規定期限內向稅務機關進行納稅申報、預繳稅款。對不按規定定期結算、納稅申報和預繳稅款的,按《中華人民共和國稅收徵收管理法》的有關規定進行處理。

(五)開發企業將開發產品先出租再出售的,凡將開發產品轉作固定資產的,其租賃期間取得的價款應按租金確認收入的實現,出售時再按銷售固定資產確認收入的實現;凡未將開發產品轉作固定資產的,其租賃期間取得的價款應按租金確認收入的實現,出售時再按銷售開發產品確認收入的實現。

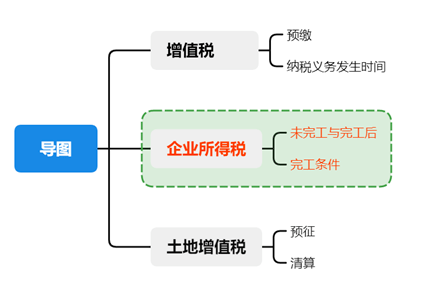

已完工開發產品的稅務處理

國稅發[2006]31號文規定:開發產品完工後,開發企業應根據收入的性質和銷售方式,按照收入確認的原則,合理地將預售收入確認為實際銷售收入,同時按規定結轉其對應的計稅成本,計算出該項開發產品實際銷售收入的毛利額。該項開發產品實際銷售收入毛利額與其預售收入毛利額之間的差額,計入完工年度的應納稅所得額。凡已完工開發產品在完工年度未按規定結算計稅成本,或未對其實際銷售收入毛利額和預售收入毛利額之間的差額進行納稅調整的,主管稅務機關有權確定或核定其計稅成本,據此進行納稅調整,並按《中華人民共和國稅收徵收管理法》的有關規定對其進行處理。

國稅發[2006]31號文與[2003]83號文規定的不同點在於,從稅收的角度明確了開發產品的完工標準、計稅成本和收入確認的原則,促使企業按規定及時地將預售收入確認為實際銷售收入,同時結轉其對應的計稅成本。對此,納稅人應高度重視,避免由於開發產品完工,不及時將預售收入確認為實際銷售收入、結轉其對應的計稅成本,而被主管稅務機關確定或核定其計稅成本,帶來稅收上的風險。

完工開發產品的稅務處理如下:

實際銷售收入毛利額=預售收入確認的實際銷售收入—計稅成本(預售收入相對應的成本)

預售收入毛利額=當期預售收入×預計計稅毛利率

完工年度應納稅所得額=實際銷售收入毛利額—預售收入毛利額—當期應納稅所得額

當期應交納的所得稅=當期應納稅所得額×33%

參考文獻

- ↑ 雲端超市•第407期┃「說文解字,中國最古老的一種文字」——篆書研究 主講人:倪文東,搜狐,2022-10-28

- ↑ 為什麼中國人會發明象形文字?,搜狐,2020-10-06